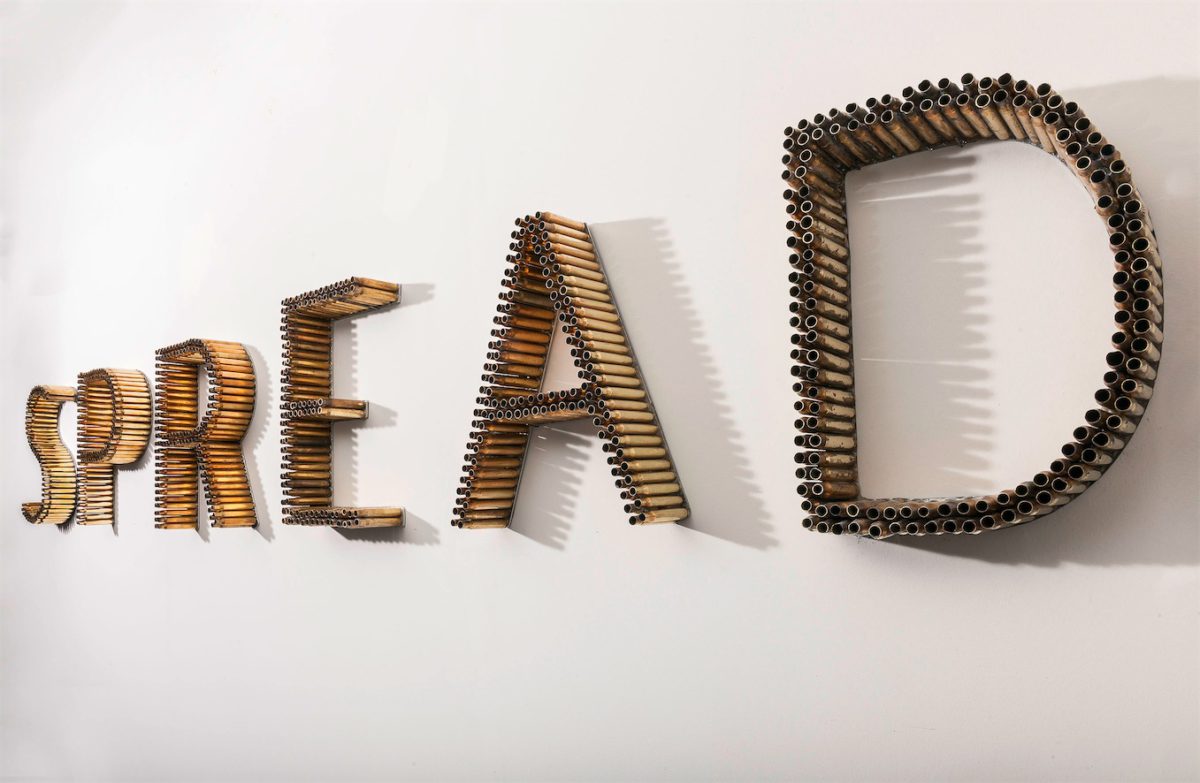

Era l’8 novembre del 2016, quando scrivevo al termine di un mio articolo: “Caro spread, chissà se sentiremo ancora parlare di te”. E a quei tempi, nessuno ci avrebbe scommesso una lira che il caro vecchio spread sarebbe tornato, con l’impeto di questi giorni, ad occupare i dibattiti televisivi e le tavole degli Italiani.

Nell’articolo citato evidenziavo come una variabile strettamente economica, lo spread, risultasse fortemente legata alla politica, tanto da tornare in auge, ogniqualvolta si paventassero timori legati alla tenuta della moneta unica europea. Alla lettera “Lo spread italiano diventa un termometro più o meno sensibile rispetto alle necessità politiche da conciliare con le direttive europee”.

E’ chiaro ormai a tutti come la parola in questione sia diventata sinonimo di solvibilità e che quando cresce il differenziale per il nostro Paese, in rapporto ai Titoli di Stato tedeschi, benchmark di sicurezza, dobbiamo pagare un tasso di interesse più alto sulle nuove emissioni. La naturale conseguenza è che aumenta la spesa per interessi a cui far fronte, ma sul mercato il prezzo dei titoli di Stato scende, perché gli operatori finanziari vendono a un prezzo più basso, pur di liberarsi dei titoli meno sicuri in portafoglio ed allontanarsi dal rischio default. E se la BCE, che dal 2015 acquista liberamente con moneta di nuova emissione i Titoli di Stato di tutti i Paesi Europei, con il famoso Quantitative Easing, non acquista i titoli? Di fatto, nell’atto dell’acquisto massiccio del passato, la BCE ha evidentemente operato da stabilizzatore, livellando i rendimenti. Tale scelta politica di acquisto ha risposto alle dichiarazioni di Draghi di fare tutto il necessario per difendere l’euro.

Difendere, appunto, perché le turbolenze dei mercati finanziari, sono occasioni ghiotte per gli speculatori e i capitalisti. Il primo fenomeno è, ovviamente, lo spostamento dei capitali verso i titoli più sicuri, considerati beni rifugio, che vedono diminuire il tasso di interesse. Tuttavia, se i rendimenti dei bund tedeschi salissero, lo spread potrebbe scendere, dato che si tratta di una semplice differenza matematica, indipendentemente dalla reale situazione economica dell’Italia.

Per gli esperti si tratta di monitorare la curva dei rendimenti che, normalmente ha pendenza positiva, dato che a scadenze via via più lunghe si pagano rendimenti via via più alti. Ma in situazione di instabilità la curva dei rendimenti potrebbe appiattirsi o anche invertirsi, con un esito anomalo, che è quello di pagare lo stesso tasso su scadenze a breve di quello su scadenze a lungo termine.

In soldoni, i mercati fanno i mercati e ostentano la loro egemonia, quando vogliono.

E seppur un Paese dovrebbe poter fare le politiche economiche e fiscali per il bene dei suoi cittadini, privilegiando i diritti civili e sociali, questa è un’altra storia, che racconta di un aumento della spesa pubblica per cause ben più nobili, rispetto a quelle di natura finanziaria.

Di certo, il messaggio forte e chiaro, rimane che per far fronte ai rimborsi, bisogna avere chi compra le nuove emissioni di titoli. E se anche non sentiamo le parole “bisogna far presto”, si tratta, pur sempre, di un duello tra giganti.

Maria Luisa Visione